MicroStrategy грозит отток $9 млрд на фоне пересмотра критериев MSCI

MicroStrategy предстоит пройти критическое испытание, поскольку ведущие поставщики индексов рассматривают правила, которые могут лишить компанию почти 9 миллиардов долларов пассивных инвестиций.

MSCI проводит консультации по новым критериям, которые позволят исключить компании, владеющие цифровыми активами в размере более 50 % от общего объема активов.

Угроза для базовой стратегии

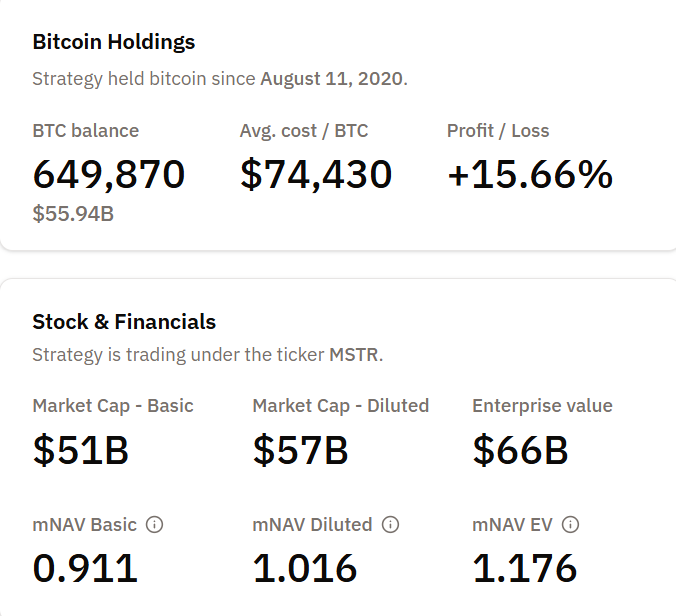

Компания, недавно сменившая название на Strategy Inc., на момент написания материала удерживает 649 870 биткоинов. Средняя цена покупки составляет $74 430 за монету. Уровень безубыточности совпадает с этой отметкой, что оставляет минимальный запас прочности в условиях давления на котировки криптовалюты.

Рыночная капитализация эмитента составляет $51 млрд при базовом количестве акций и $57 млрд при полном разводнении. Стоимость предприятия оценивается в $66 млрд.

В сентябре 2025 года MSCI начала официальные консультации по вопросу классификации компаний с казначейством в цифровых активах (DATs). Согласно официальным документам, предлагается исключать из индексов фирмы, где криптовалюты составляют более половины активов и являются основной деятельностью.

Ряд клиентов указывает, что подобные организации больше напоминают инвестиционные фонды. Следовательно, они не соответствуют критериям операционных компаний, включаемых в фондовые индексы.

Риски не ограничиваются только MSCI. Акции Strategy Inc. (MSTR) входят в несколько ключевых бенчмарков, включая Nasdaq 100, CRSP US Total Market Index и различные индексы Russell.

Аналитики JPMorgan предполагают, что исключение только из списка MSCI приведет к распродаже пассивными фондами на сумму $2,8 млрд. Если аналогичные меры примут другие провайдеры, общий отток капитала может достигнуть $8,8 млрд.

Потенциальное исключение из таких бенчмарков, как MSCI USA и Nasdaq 100, представляет собой самую серьезную проблему для подхода Майкла Сейлора к накоплению биткоинов. Окончательное решение ожидается к 15 января 2026 года.

Снижение премии к стоимости активов

Ситуация усугубляется неудачным таймингом. Акции Strategy упали на 60% от недавних максимумов. Это привело к размыванию оценочной премии, которая была топливом для стратегии привлечения капитала.

Мультипликатор к чистой стоимости активов (mNAV) сжался почти до паритета. Это отражает снижение уверенности инвесторов в эффективности модели «продавай акции, покупай биткоин».

Наличие премии критически важно для бизнес-модели Strategy Inc. Компания выпускает акции и конвертируемый долг для финансирования покупок криптовалюты в расчете на то, что бумаги будут торговаться выше стоимости ее биткоин-холдингов. Если премия исчезнет, экономический смысл инвестиций в компанию ослабнет, так как инвесторы смогут покупать цифровой актив напрямую.

Кроме того, стоимость фондирования возросла. Ранее в 2025 году Strategy разместила конвертируемые облигации на более жестких условиях. На фоне отставания доходности биткоина фирма сталкивается с давлением на рентабельность.

По состоянию на середину ноября прибыль от биткоин-позиции составляет 15,81%. Однако эта маржа быстро сократится, если рыночные цены приблизятся к точке безубыточности в $74 430.

Рынок разделился по поводу классификации индексов

Не все участники рынка согласны с необходимостью исключения. Мэтью Сигел, руководитель отдела исследований цифровых активов в VanEck, отметил, что отчет JPMorgan отражает скорее обратную связь от клиентов, формирующих правила индексов, чем прямой призыв к исключению.

Это подчеркивает, что проблема лежит в плоскости процедур, а не только фундаментальных характеристик бизнеса. Консультации вскрыли неопределенность в вопросе классификации биткоин-казначейств финансовым сектором. Правила MSCI традиционно разделяют операционные компании и инвестиционные инструменты.

Strategy Inc. управляет бизнесом по разработке аналитического ПО, однако основное внимание привлекают ее криптовалютные резервы. Это создает гибридную идентичность, усложняющую категоризацию.

Под пересмотр могут попасть и другие игроки. MARA Holdings, Metaplanet Inc. и Bitcoin Standard Treasury Company также владеют значительными цифровыми активами. Однако масштаб Strategy Inc. делает ее главным прецедентом.

Исход решения, назначенного на 15 января 2026 года, покажет, смогут ли компании с биткоин-казначейством сохранять доступ к пассивному капиталу. В противном случае им грозит реклассификация и исключение из крупнейших мировых индексов.

The post MicroStrategy грозит отток $9 млрд на фоне пересмотра критериев MSCI appeared first on BeInCrypto.